Kosten entscheiden über den Erfolg der Kapitalanlage

Die Bedeutung von Kosten für den Anlageerfolg ist sehr vielen Sparern und Anlegern nicht klar. Das wird uns fast täglich vor Augen geführt, wenn wir auf die "hervorragenden Wertentwicklungen" der eigenen Fonds oder Lebensversicherungen hingewiesen werden. Fast immer werden uns dann Brutto-Renditen/Wertentwicklungen gezeigt. Groß ist dann das Erstaunen, wenn wir auf das zumeist unbekannte, gigantische Kostenpaket aufmerksam machen. Oftmals bleibt dann von der Brutto-Wertentwicklung/Rendite Netto nichts oder wenig übrig. "Ja, das haben wir nicht gewußt", kommt dann die Antwort.

Die allermeisten Anlageprodukte, wie aller Formen von konventionellen Lebensversicherungen und klassische Bankprodukte, sind vollgestopft mit Kosten, die im Kleingedruckten der umfangreichen Antrags- und Vertragsunterlagen verschwinden und durch einen Laien kaum erkennbar und interpretierbar sind.

Im Niedrigzinsumfeld sind Kosten aber einer der wichtigsten Faktoren für die qualitative Bewertung von Geldanlagen geworden. Spart man Kosten, so verbessert man gezielt seine Rendite.

Prof. Dr. Erwin W. Herl: "Was Ihnen bei der Geldanlage letztlich in der Tasche bleibt, ist wesentlich von den Kosten abhängig."

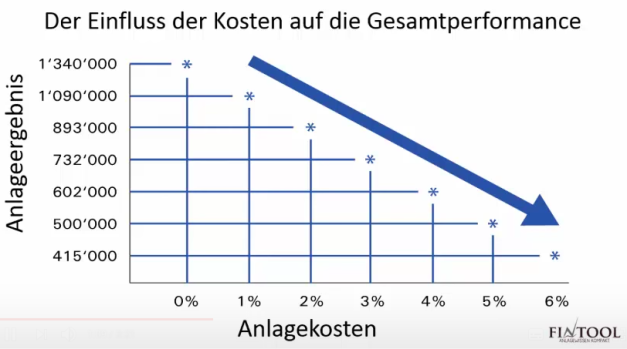

Im o. Chart sehen Sie den Vermögensverlust durch Kosten, bei einer jährlichen Anlage von 10.000 Euro über 30 Jahre und einer durchschnittlichen Netto-Wertentwicklung von 8,91%.

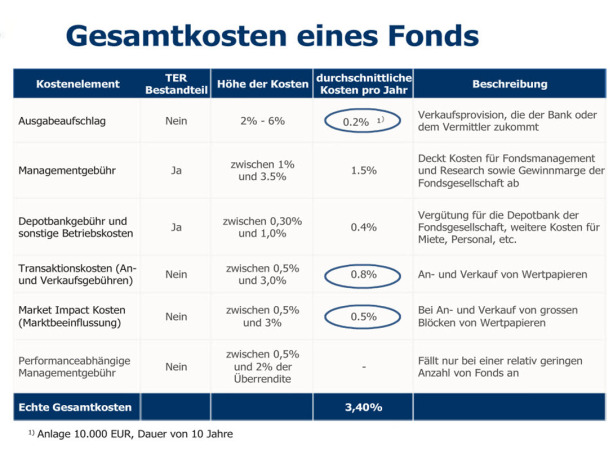

Wie dem nachfolgen Chart zu entnehmen ist, liegen die tatsächlichen Gesamtkosten für aktiv gemanagte Fonds zwischen 3,4% und 6%. In Verbindung mit dem obigen Chart wird jetzt sichtbar, wie teuer jeder Kostenpunkt den Anleger zu stehen kommt.

Besonders perfide wird es, wenn Fonds im Rahmen von fondsgebundenen Lebensversicherungen gekauft werden. Zu den oft überteuerten Fonds im (Deck)Mantel von Versicherungen kommen nun auch noch die hohen Kosten der Versicherung hinzu (Provisionen, Bonifikationen, Vertriebskosten, Verwaltungskosten, Infrastrukturkosten, Personalkosten, IT-Kosten, usw.) 25% Gesamtkosten und mehr für konventionelle Lebens- und Rentenversicherungen erklären leicht, warum diese Produkte nach Abzug von Kosten, Steuern und Inflation, im Ergebnis zu negativen Renditen führen.

Wenn nun zu den Kosten für die Versicherung auch noch die Kosten der Fondsanlagen hinzukommen ... nun, man braucht kein Mathematiker zu sein.

Mit einer solchen Häufung an Kosten ist es für einen Bank- oder Versicherungssparer unmöglich positive Renditen zu erwirtschaften. Konventionelle, provisionsbasierte Lebensversicherungen und aktiv gemanagte Fonds sind daher in aller Regel für die Vermögensbildung und Altersversorgung völlig ungeeignet.

Beispiel: 20.000 Euro Provision

für eine RürupRente in Kombination mit einer Berufsunfähigkeitsversicherung

Eines ist klar, Kapitalanlagen und gute Beratung gibt es nicht kostenlos. Für die Gestaltung und Verwaltung guter Finazprodukte werden qualifizierte Wissenschaftler benötigt. Gleiches gilt für den persönlichen Vermögensberater, der über eine hervorragende Expertise und umfangreiche Erfahrung verfügen sollte. GUTES hat seinen Preis. Die Frage ist jedoch:" Welcher Preis ist angemessen?" Ein Preis, der durch hohe Provisionen, Gebühren und Kosten eine gute Bruttorendite wieder zunichte macht, ist in jedem Fall zu hoch.

Gerne nenne ich Ihnen auf Anfrage die Gesamtkosten meiner Beratung. Sie werden überrascht sein, wie günstig und wertvoll eine individuelle Honorarberatung im Vergleich zu provisionsorientierten Beratungen ist.

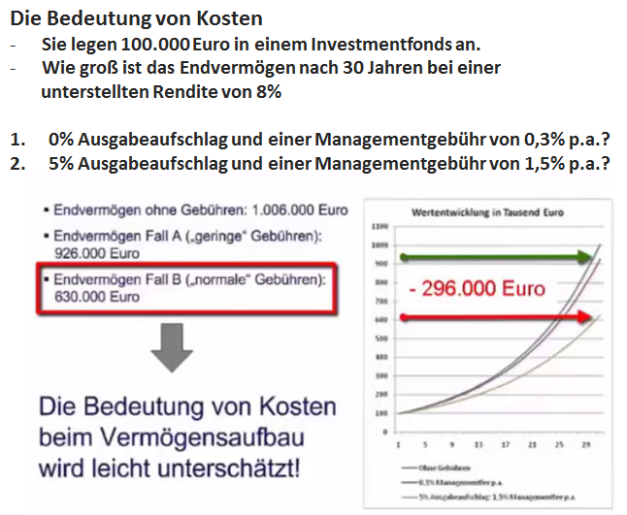

Abschließend noch ein beeindruckendes Beispiel:

Schon geringe Kosten (unterschiede) führen durch den Zinseszins-Effekt zu enormen Vermögenseinbußen.

Fazit: "Kosten entscheiden zum größten Teil über den Erfolg oder Mißerfolg einer Kapitalanlage."

UvS Capital Management arbeitet völlig ohne Provisionen und versteckte Kosten mit radikalen Buy-and-Hold-Strategien.

Gerne informieren wir Sie über die außergewöhnlich erfolgreichen Möglichkeiten des wissenschaftlichen Investierens. Kontakt

Links zum Thema:

FAZ Gebühren essen Rendite auf

Bundesbank warnt Anleger vor Banken

Die Renaissance des legalen Betrugs

Ulrich Schild von Spannenberg

wissenschaftliche Vermögensberatung - Unternehmensberatung

Fachberater für Steuerberater und Wirtschaftsprüfer

wissenschaftlich investieren statt spekulieren

Vorsorgeberatung - Altersversorgung

Bayern - Franken - bundesweit