Rendite, Qualität & Kosten entscheiden über den Erfolg einer Geldanlage

Die allermeisten Sparer haben niemals intensiv geprüft oder prüfen lassen, wie teuer Lebensversicherungen, Fonds und/oder Banksparpläne tatsächlich sind. Diese Nachlässigkeit kommt die Sparer meistens teuer zu stehen, wie Sie den nachfolgenden Fakten entnehmen können.

Sicher kennen Sie die Situation - Sie wollen einen Sparvertrag bei der Bank oder eine Lebensversicherung abschließen und Sie fragen den Bank- und/oder Versicherungsverkäufer nach der Rendite (Verzinsung). Der Verkäufer nennt oder zeigt Ihnen z.B. auf einem Versicherungsangebot oder anhand der Wertentwicklung eines Fonds eine super Rendite und Sie sind zufrieden, glauben das und unterschreiben. Und schon sind Sie, wie viele Millionen Bank- und Versicherungssparer, einem sehr teuren Irrtum aufgesessen.

Beispiel: 20.000 Euro Provision

für eine RürupRente in Kombination mit einer Berufsunfähigkeitsversicherung

Die Renditen, die in Verkaufsgesprächen mit Bank- und Versicherungsverkäufern genannt werden, sind nämlich Brutto-Renditen. Diese sind jedoch für das Sparergebnis völlig irrelevant. Um beurteilen zu können, ob es sich um eine lohnende Geldanlage handelt, sind von der Brutto-Rendite zunächst eine Reihe von offenen und versteckten Kosten abzuziehen. Das was übrig bleibt, ist die Netto-Rendite. Das ist das, was für Sie übrigbleibt. Der größte Teil der Gewinne, die mit Ihrem Geld gemacht werden, versickert in den Bilanzen von Versicherungen und Banken.

Wenn Ihnen ein Bank- oder Versicherungsverkäufer eine Rendite von z.B. 3% nennt, müssen Sie hiervon die o.a. Kosten der Anlage und zusätzlich noch Steuern und Inflation abziehen. Erst danach wissen Sie ob sich das Angebot für Sie lohnt.

Im schlechtesten Fall, wie z.B. bei vielen Lebensversicherungen, bleibt Ihnen am Ende von den 3% nicht nur NICHTS übrig sondern Sie zahlen auch noch drauf - kriegen also weniger raus, als Sie reingezahlt haben.

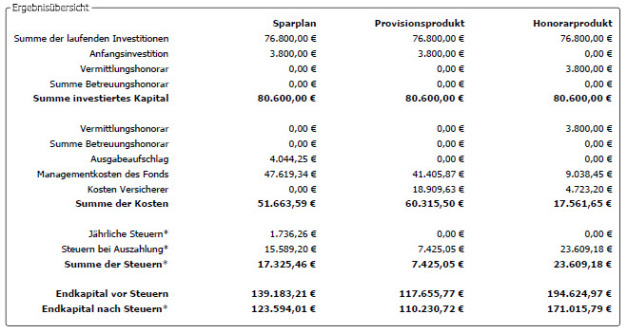

Nachfolgend ein reiner Kostenvergleich mit echten Produkten und Kosten. Hierbei wurden jeweils dieselben Renditen unterstellt und lediglich die unterschiedlichen Kosten aus den Verkaufsunterlagen entnommen. Folgende Produkte werden verglichen:

1. Konventioneller Fonds-Banksparplan mit

2. konventioneller Fonds-Police eines großen Deutschen Versicherers (Provisionsprodukt) mit

3. einer provisionsfreien Netto-Police (Honorarprodukt)

- Dauer der Investition 32 Jahre

- Angenommene Verzinsung für alle 3 Produkte 6%

- Monatlicher Sparbeitrag 200 Euro

- Die Kosten wurden den Produktinformationen der Anbieter entnommen

Hätten Sie das gedacht?

Bei einer Gesamtinvestition in die Lebensversicherung eines großen Deutschen Versicherers fallen bei einer Gesamtinvestition (Summe der Sparraten) von 80.600 Euro Gesamtkosten von 60.315,50 Euro an. Dieser Betrag fehlt natürlich bei der Auszahlung, versickert in der Bilanz der Versicherung und geht dem Sparer verloren.

Die Kosten entscheiden zum großen Teil über Erfolg oder Mißerfolg einer Geldanlage.

Gerade Studierende und junge Akademiker werden zur leichten Beute von Finzakteuren, wie die HOCHSCHULINITIATIVE DEUTSCHLAND.DE zeigt.

Ulrich von Spannenberg

Honorarberatung - wissenschaftliche Vermögensberatung - Unternehmensberatung

Fachberater für Steuerberater und Wirtschaftsprüfer

wissenschaftlich investieren statt spekulieren

Vorsorgeberatung - Altersversorgung

Edelmetalle - Gold - Silber - Platin - Palladium

Zollfreilager Schweiz

Bayern - Franken - bundesweit - Nürnberg - Weißenburg